En el complejo mundo de los negocios, el balance general de una panadería es el corazón de tu negocio, que lo impulsa hacia el éxito financiero. Pero, ¿qué es realmente este documento y por qué es tan vital para tu negocio?

En este artículo, te sumergiremos en el concepto del balance general o estado de situación financiera y su papel central en el funcionamiento y crecimiento de tu panadería. A través de un ejemplo práctico y explicaciones claras, de cada uno de los elementos que la componen. Para ayudarte a comprender mejor este aspecto vital de tu empresa.

¿Qué es el Estado de Situación Financiera o Balance General?

El estado de situación financiera, es un documento contable que muestra la situación económica y financiera de una empresa en un momento específico (Por lo general es un año). Es como una fotografía instantánea de la salud financiera de tu panadería, proporcionando una visión clara de tus activos, pasivos y patrimonio neto.

¿Por qué situación económica? Porque muestra los bienes y derechos que posee la empresa para generar una ganancia o rentabilidad, como: El efectivo, el inventario de insumos de panadería, las cuentas por cobrar de los clientes (En caso sé de crédito algunos clientes), las maquinarias para la producción de pan, el equipo de cómputo que usas para vender y registrar los datos de tus clientes, entre otros.

¿Por qué situación financiera? Porque proporciona la estructura financiera de la empresa, es decir; cuáles son las fuentes de financiamiento del negocio, existen 2 tipos de fuentes:

- Financiamiento propio: Cuando los dueños de una panadería deciden invertir más dinero en su negocio, como por ejemplo para comprar una nueva máquina, pueden optar por aumentar el capital que han invertido en la empresa. Esto se registra en una parte llamada “Patrimonio neto”. El aumento de este capital es como añadir más dinero a la cuenta conjunta que comparten los dueños de la panadería. Y es una forma de asegurar que la empresa tenga más recursos para crecer y mejorar sus operaciones.

- Financiamiento de terceros: Son préstamos que se obtienen de otras personas o entidades, como un banco o una cooperativa de crédito local. Incluso los proveedores a veces ofrecen crédito sin cobrar intereses, lo que significa que es como si te estuvieran prestando dinero de forma gratuita. Todos estos préstamos se registran en una sección llamada “Pasivo”, que es como una lista de las deudas que la empresa tiene con otras personas o empresas.

Importancia del balance de situación financiera para una panadería

El balance general es crucial para una panadería porque proporciona información vital sobre su salud financiera. Te ayuda a comprender cuánto vale tu negocio, cuánto debes a proveedores y prestamistas, y cuánto dinero has invertido tú mismo en la empresa y tus socios(si hubiera). Esto es fundamental para tomar decisiones informadas sobre inversiones futuras, expansiones o incluso para prepararte para situaciones imprevistas.

Aquí te dejo unas cuantas razones, por las que debes elaborar. Y analizar este, estado financiero en tu empresa:

- El balance general es una herramienta esencial para identificar y gestionar los riesgos financieros de una panadería. Proporciona una instantánea clara de los activos, pasivos y patrimonio neto del negocio, lo que ayuda a anticipar problemas como la falta de efectivo o la incapacidad para cumplir con las obligaciones financieras.

Con esta información, los propietarios pueden tomar decisiones más informadas para mantener la estabilidad y el crecimiento del negocio.

- Con la información proporcionada por el balance general, los propietarios pueden tomar decisiones informadas sobre la gestión de su negocio. Por ejemplo:

- si el balance muestra que los activos son significativamente mayores que los pasivos, pueden sentirse más seguros al invertir en la expansión del negocio o en la compra de equipos nuevos.

- Por otro lado, si los pasivos superan a los activos, pueden optar por reducir gastos, buscar formas de aumentar los ingresos o refinanciar deudas existentes.

- Un balance de una panadería preciso y bien elaborado Proporciona transparencia sobre la situación financiera de la panadería. Esto es crucial no solo para los propietarios, sino también para los posibles inversores, prestamistas y socios comerciales.

«Recientemente, me encontré con una panadería que enfrentaba dificultades para comprender dónde se estaban yendo sus ganancias. A pesar de los ingresos generados por el negocio y el financiamiento obtenido de terceros, apenas lograban cubrir los costos de producción. Al analizar su balance general, noté que necesitaban un mayor financiamiento en capital de trabajo, ya que los recursos provenientes de terceros solo alcanzaban para financiar una semana de producción. Porlo que,Las ganancias del negocio debían cubrir el resto de las semanas del mes»

- Este estado de situación financiera. También es una herramienta invaluable para la planificación financiera a largo plazo. Los propietarios pueden utilizarlo para identificar tendencias financieras o proyectar algunas cuentas clave, como el efectivo, las deudas con terceros y el inventario de insumos de panadería crecerá en los próximos años.

Componentes del balance general

El balance general se compone de tres partes principales: activos, pasivos y patrimonio neto. Y se debe cupmplir si o si, la siguiente formula:

Activos= Pasivos +Patrimonio

Activos: Lo que posees

Los activos representan todo lo que tu panadería posee y tiene valor. Esto puede incluir efectivo en mano, inventario de productos, equipos de panadería y cualquier otro bien que tengas. Mantener un registro preciso de tus activos es esencial para comprender la liquidez y la capacidad de inversión de tu negocio. Además, según el tiempo, que necesitan para convertirse en el activo en efectivo, pueden clasificarse en 2 categorías:

Activos Corrientes:

Los activos corrientes son aquellos que se espera que se conviertan en efectivo o se consuman dentro de un ciclo operativo normal de la empresa, que generalmente es menos de un año. Estos activos son esenciales para mantener las operaciones diarias de la empresa y se utilizan para cubrir gastos y pagar deudas a corto plazo, como las deudas con preoveedores.

Algunos ejemplos comunes de activos corrientes son:

- Efectivo y Equivalentes de Efectivo: Dinero en efectivo y otros activos fácilmente convertibles en efectivo, como cuentas bancarias , transferencias y billeteras digitales, como yape o plin.

- Cuentas por Cobrar: Dinero que se espera recibir de los clientes a quienes se les ha extendido crédito por bienes o servicios vendidos. Por lo general aqui estas tus ventas al por mayor.

- Inventarios: Productos que la empresa tiene en existencia y que se espera vender o materias primas e insumos, que se utiliza para el proceso de Producción.

Activos No Corrientes (o Activos Fijos):

Los activos no corrientes son aquellos que se mantienen a largo plazo, por lo por lo general más de un año. Y no se espera que se conviertan en efectivo en el corto plazo. Estos activos proporcionan beneficios económicos a la empresa durante varios años y no se utilizan para cubrir gastos operativos diarios.

Algunos ejemplos de activos no corrientes son:

- Propiedades, Planta y Equipo: Bienes tangibles utilizados en la operación del negocio, como la maquinaria de produccion de pan, medios de transporte, como una moto para el delivery, muebles y oficinas de la empresa. Incluso propiedades y terrenos.

- Inversiones a Largo Plazo: Inversiones en acciones de otras empresas u otros instrumentos financieros que la empresa planea mantener durante un período prolongado.

- Intangibles: Activos no físicos que tienen un valor para la empresa, como patentes, marcas comerciales, derechos de autor y buena voluntad.

Activos diferidos

Son gastos que una empresa ha pagado por adelantado pero que aún no ha utilizado completamente. Supongamos que una panadería paga por adelantado el alquiler de su local por un año completo. Esta suma de dinero se registra como un activo diferido porque representa un gasto anticipado.

Pasivos: Lo que debes

Los pasivos son todas las deudas y obligaciones financieras de tu panadería. Esto puede incluir préstamos bancarios, cuentas por pagar a proveedores y cualquier otra deuda que tengas que pagar en el futuro. Gestionar eficientemente tus pasivos es crucial para evitar problemas de liquidez y mantener una buena reputación financiera. Y tambien, segun la fecha que se deben pagar estas obligaciones se dividen en 2 tipos:

Pasivos Corrientes:

Los pasivos corrientes son obligaciones financieras que se espera que la empresa cumpla en el corto plazo, casi siempre es menos de un año. Estos pasivos son parte integral de la gestión del flujo de efectivo de una empresa y suelen incluir deudas y obligaciones que deben pagarse en un plazo relativamente corto.

Algunos ejemplos comunes de pasivos corrientes son:

- Cuentas por Pagar: Deudas pendientes de pago a proveedores por bienes o servicios adquiridos a crédito.

- Préstamos a Corto Plazo: Deudas contraídas con entidades financieras u otros prestamistas que deben pagarse en un plazo de un año o menos.

- Obligaciones Fiscales: Impuestos sobre la renta y otros impuestos que deben pagarse al gobierno en el corto plazo.

- Sueldos y Salarios por Pagar: Salarios y beneficios sociales pendientes de pago a los panaderos, vendedores, cajeros y todo el personal que labora dentro de la empresa.

Pasivos No Corrientes:

Los pasivos no corrientes, también conocidos como pasivos a largo plazo, son obligaciones financieras que se espera que la empresa cumpla en un período de tiempo superior a un año. Estas obligaciones suelen estar relacionadas con financiamiento a largo plazo y otros compromisos financieros que no se liquidan en el corto plazo.

Algunos ejemplos de pasivos no corrientes son:

- Préstamos a Largo Plazo: Deudas contraídas con entidades financieras u otros prestamistas que tienen un plazo de vencimiento superior a un año.

- Obligaciones por Arrendamiento a Largo Plazo: Pagos futuros relacionados con contratos de arrendamiento de activos a largo plazo, como equipos o propiedades.

- Bonos por Pagar: Deudas emitidas por la empresa en forma de bonos que tienen un plazo de vencimiento superior a un año.

- Provisiones para Beneficios a Empleados: Obligaciones futuras relacionadas con beneficios a largo plazo para empleados, como pensiones y prestaciones por jubilación.

Pasivos diferidos

Son ingresos que una empresa ha recibido por adelantado pero que aún no ha ganado.Supongamos que la panadería ofrece tarjetas de regalo que los clientes pueden comprar y luego canjear por productos en el futuro. Cuando un cliente compra una tarjeta de regalo, la panadería recibe el dinero por adelantado, pero aún no ha proporcionado los productos correspondientes.

Patrimonio Neto: Valor residual para los propietarios

El patrimonio neto es la diferencia entre tus activos y tus pasivos. Representa la inversión de los propietarios en la panadería y cualquier ganancia acumulada que hayas retenido. Un alto patrimonio neto puede indicar estabilidad financiera y confianza en la gestión de tu negocio. Aqui sueles encontrar 3 cuentas:

- Capital Social: . Es el capital inicial (inversion que se uso para fundar la empresa) que se utiliza para financiar las operaciones y el crecimiento del negocio.

- Utilidades Retenidas: También conocidas como ganancias retenidas, son las ganancias acumuladas de la empresa que no se han distribuido como dividendos a los accionistas o inversionistas. Las utilidades retenidas se reinvierten en la empresa para financiar nuevas inversiones, pagar deudas o mantener como reserva para emergencias.

- Reservas y Ajustes de Capital: Estas cuentas incluyen cualquier ajuste realizado al capital social de la empresa, así como reservas creadas para propósitos específicos, como reservas legales o reservas para inversiones futuras.

Si eres una EIRL o empresa individual con responsabilidad limitada en Peru, estas obligado crear una reserva del 10% de tus utilidades, si estas superan el 7%

Interpretación del balance general

Una vez que tengas este balance financiero, es importante interpretar correctamente los datos. Para su interpretacion, puedes seguir cualquiera de estas acciones:

Análisis de Activos y Pasivos:.

- Análisis de Activos Corrientes y Pasivos Corrientes:

- Calcularemos la suma total de los activos corrientes (como efectivo, cuentas por cobrar e inventario) y la suma total de los pasivos corrientes (como cuentas por pagar, deudas a corto plazo) para cada año analizado.

- Esto nos dará una idea de la liquidez de la empresa y su capacidad para cumplir con las obligaciones a corto plazo.

Ratios Financieros:

Son herramientas cruciales para evaluar la salud financiera y el rendimiento de una empresa. Estas métricas proporcionan información clave sobre diversos aspectos. Como la liquidez del negocio para enfrentar deudas a corto plazo, el nivel de endeudamiento, la rentabilidad, la eficiencia y la gestión del negocio. Por ejemplo, puedes determinar si:

Tu nivel de endeudamiento es el ideal

Se refiere a la cantidad de deudas quemantiene la panadería en comparación con sus ingresos o activos para poder funcionar todos los dias con normalidad. Y se puede medir utilizando ratios como el «coeficiente de endeudamiento a corto plazo» y la «razón de deuda total».

Para calcular el Coeficiente de Endeudamiento a Corto Plazo de una panaderia , puedes usar:

(Total de pasivos corrientes / Total de pasivos) x 100

Supongamos una Panadería «Mis Locuras» tiene los siguientes datos financieros. $ 102,483 en pasivos corrientes y $ 333,789 en total de pasivo, entonces:

Coeficiente de Endeudamiento a Corto Plazo de la panaderia «Mis Locuras» =($ 102,483.00/$ 333,789.00) x 100=30.7%

Estos nos revela, que el 30,7% de la deuda total de la panaderia «Mis locuras» se debe pagar en un año o menos.

Para calcular el Coeficiente de deuda total de una panaderia , puedes usar:

(Total de pasivos / Total de activos) x 100

Supongamos una Panadería «Mis Locuras» tiene los siguientes datos financieros. $ 333,789 en total de pasivo y $ 1,592,500 en total de activos, entonces:

Coeficiente de deuda total de la panaderia «Mis Locuras» =($ 333,789.00/ $ 1,592,500) x 100=20.96%

Estos nos dice, que el 20,96% de los activos de la panaderia «Mis locuras» fueran financiados con deuda de terceros.

Vertical y Horizontal:

Análisis Vertical:

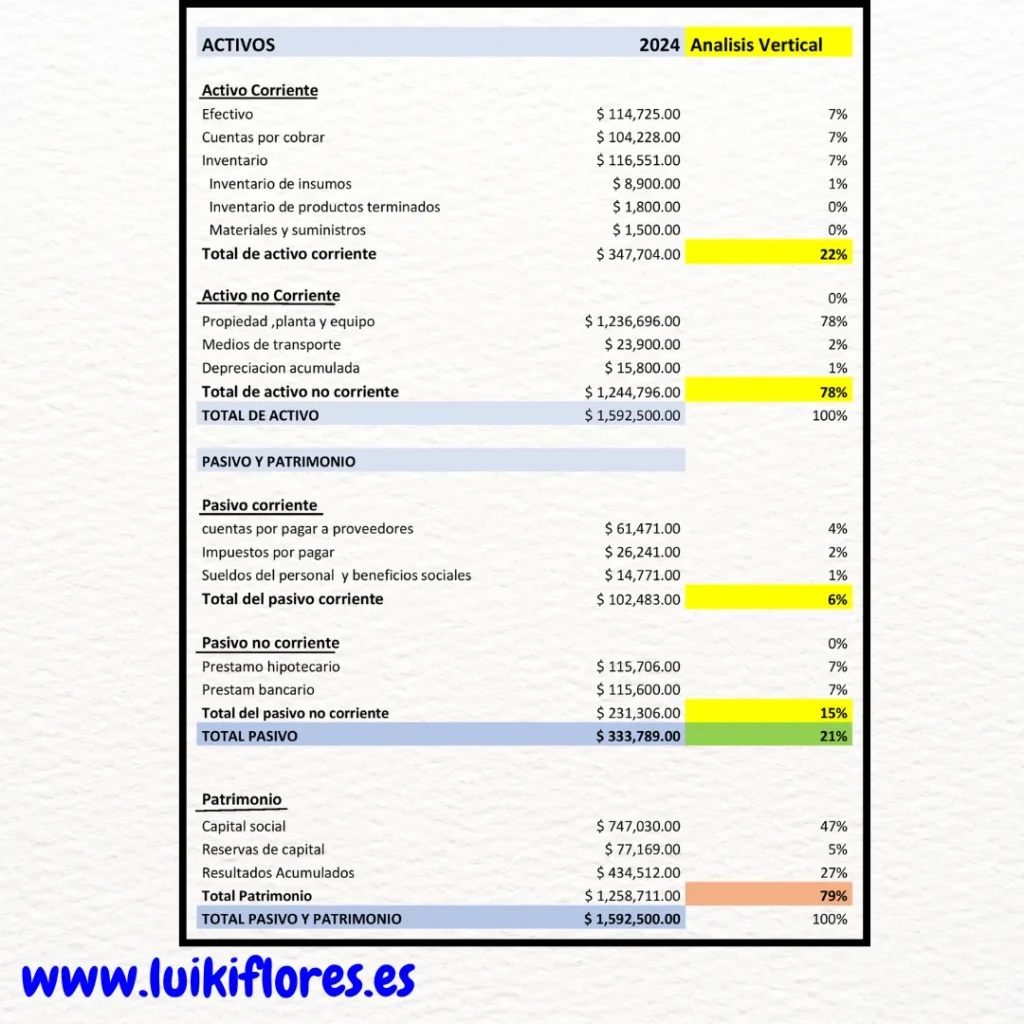

- Realizaremos un análisis vertical del balance general para cada año, expresando cada partida como un porcentaje de los activos totales. Esto nos ayudará a identificar la estructura de los activos y pasivos a lo largo del tiempo.Ayuda a detectar posibles desequilibrios en la estructura financiera, como una excesiva dependencia de la deuda o una concentración de activos en una sola área.

Este análisis inicial nos revela que la empresa, casi, no usa deuda para financiar sus operaciones. Ya que, solo la deuda es el 21% del activo. Lo que, representa una oportunidad para adquirir una nueva deuda, para ampliar el negocio o cualquier otra inversión. Para potenciar el negocio.

Análisis Horizontal:

- Compararemos las cifras de activos y pasivos de un año con las cifras correspondientes de los años anteriores para identificar tendencias y cambios significativos.Lo que ayuda a detectar cambios significativos en la situación financiera de la panadería, como aumentos o disminuciones en la liquidez, el endeudamiento o la rentabilidad.

Este análisis nos muestra que los activos corrientes han disminuido. Lo que puede representar problemas de liquidez para los próximos años. Ya que el activo corriente ha disminuido en 10% el último año.

Herramientas financieras para gestionar el balance general

El uso de software contable como QuickBooks o FreshBooks puede simplificar enormemente la gestión de tu balance general. Estas aplicaciones te permiten mantener registros financieros precisos, generar informes fácilmente y obtener información útil para tomar decisiones financieras informadas.

Ejemplo práctico de un balance de situacion financiera para una panadería

Imaginemos una panadería ficticia llamada «Panadería Dulce Aroma». Aquí tienes un ejemplo de cómo podría verse su balance general o estado de situacion financiera, después de un año de operaciones:

Como puedes ver en el ejemplo, los activos superan a los pasivos , lo que indica una situación financiera saludable para la panadería.

Conclusiones

- El balance general proporciona una visión clara de la situación económica y financiera de tu negocio y te ayuda a tomar decisiones informadas sobre su futuro y prevenir, los riesgos que se pueden presentar, como falta de capital de trabajo o el riesgo de sobreendeudarse con terceros

- Utilizar software contable como QuickBooks o FreshBooks permite agilizar la generaciones de informes financieros. Con lo que agiliza, el analisis de cualquier decision de inversion.

- A veces lo unico que necesita el negocio para despegar es un mayor financiemiento en capital de trabajo, como lo que sucedio en el caso planteado.

- Para mejorar el balance general, lo ideal es mejorar los ratios financieros clave, como el capital de trabajo, la liquidez del negocio y el nivel de eendeudamiento con terceros.